定了!年综合所得不超过12万元或补税不超过400元,不用办理个税汇算清缴

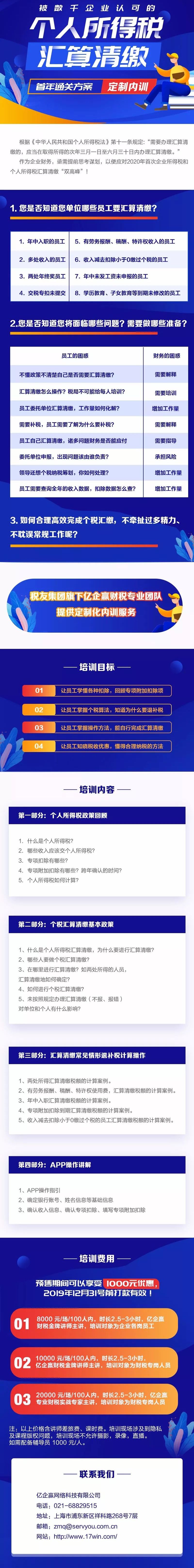

(点击文末“阅读全文”或上图,即可抢占内训名额!)

刚刚!国家税务总局发布《关于个人所得税综合所得汇算清缴涉及有关政策问题的公告》(财政部 税务总局公告2019年第94号),明确: 两类人免除个税汇算清缴,不用补税,又能省下一笔钱!

第一类人:年度综合所得收入不超过12万元且需要汇算清缴补税的人群。

第二类人:年度汇算清缴补税金额不超过400元的人群。

政策原文

财政部 税务总局

关于个人所得税综合所得汇算清缴涉及有关政策问题的公告

财政部 税务总局公告2019年第94号

为贯彻落实修改后的《中华人民共和国个人所得税法》,进一步减轻纳税人的税收负担,现就个人所得税综合所得汇算清缴涉及有关政策问题公告如下:

一、2019年1月1日至2020年12月31日居民个人取得的综合所得,年度综合所得收入不超过12万元且需要汇算清缴补税的,或者年度汇算清缴补税金额不超过400元的,居民个人可免于办理个人所得税综合所得汇算清缴。居民个人取得综合所得时存在扣缴义务人未依法预扣预缴税款的情形除外。

二、残疾、孤老人员和烈属取得综合所得办理汇算清缴时,汇算清缴地与预扣预缴地规定不一致的,用预扣预缴地规定计算的减免税额与用汇算清缴地规定计算的减免税额相比较,按照孰高值确定减免税额。

三、居民个人填报专项附加扣除信息存在明显错误,经税务机关通知,居民个人拒不更正或者不说明情况的,税务机关可暂停纳税人享受专项附加扣除。居民个人按规定更正相关信息或者说明情况后,经税务机关确认,居民个人可继续享受专项附加扣除,以前月份未享受扣除的,可按规定追补扣除。

四、本公告第一条适用于2019年度和2020年度的综合所得年度汇算清缴。其他事项适用于2019年度及以后年度的综合所得年度汇算清缴。

特此公告。

财政部 税务总局

2019年12月7日

关于新政的7个提醒

1. 不用办理个税汇算清缴的前提,是扣缴义务人已经按照相关规定准确预扣预缴或者累计预扣预缴了个人所得税。如果存在扣缴环节没有正确扣缴的情形,依然需要办理汇算清缴。

2. 如果预期汇算清缴后会有退税,纳税人依然可以选择向税务机关办理汇算清缴,并申请退税。但是如果退税金额比较小,纳税人也可以从成本效率考虑,自行选择放弃个人所得税汇算清缴,并放弃办理退税。

3. 12万元的额度,是收入而不是收入额。在工资薪金、劳务报酬、稿酬、特许权使用费四项综合所得中,工资薪金的收入=收入额,劳务报酬、特许权使用费收入扣除20%的余额为收入额(每次收入4000元以下的定额扣除800元),稿酬收入先扣除20%后的余额再减除30%后为收入额。请朋友务必关注该口径。

4. 汇算清缴的所得范围仅限于工资薪金、劳务报酬、稿酬、特许权使用费四项,其余的分类所得,不在个人所得税汇算清缴范围之内。

5. 如果汇算清缴应补税额超过400元,还需要按照规定办理汇算清缴并补税。

6. 除此以外,94号规定还明确,残疾、孤老人员和烈属取得综合所得办理汇算清缴时,如果预扣预缴地和汇算清缴第减免标准不一致的额,可以选择两处中的高标准来计算享受免税。

7. 重点提醒各位朋友,一定要重视个人专项附加扣除的申报事宜,因为,如果申报信息可能存在错误的,税务机关发现后,会通知该个人纠正或者提供情况说明。如果个人不纠正也不提供说明,税务机关可以暂停附加扣除。个人按照规定纠正或者提供扣除申报正确的说明后,经税务机关确认,可以继续享受并按照规定补扣。

哪些人需要办理年度汇算?

需要办理2019年度汇算的情形,分为退税、补税两类。

(一) 平时多预缴了个人所得税,需要申请退税的纳税人。依法申请退税是纳税人的权利。从充分保障纳税人权益的角度出发,只要纳税人因为平时扣除不足或未申请扣除等原因导致多预缴了税款,无论收入高低,无论退税额多少,纳税人都可以申请退税。实践中有一些比较典型的情形,将产生或者可能产生退税,提醒纳税人关注,比如:

1.2019年度综合所得年收入额不足6万元,但平时预缴过个人所得税的

如:某纳税人1月领取工资1万元、个人缴付“三险一金”2000元,假设没有专项附加扣除,预缴个税90元;其他月份每月工资4000元,无须预缴个税。全年看,因纳税人年收入额不足6万元无须缴税,因此预缴的90元税款可以申请退还。

2.2019年度有符合享受条件的专项附加扣除,但预缴税款时没有扣除的。

如:某纳税人每月工资1万元、个人缴付“三险一金”2000元,有两个上小学的孩子,按规定可以每月享受2000元(全年24000元)的子女教育专项附加扣除。但因其在预缴环节未填报,使得计算个税时未减除子女教育附加扣除,全年预缴个税1080元。其在年度汇算时填报了相关信息后可补充扣除24000元,扣除后全年应纳个税360元,按规定其可以申请退税720元。

3.因年中就业、退职或者部分月份没有收入等原因,减除费用6万元、“三险一金”等专项扣除、六项专项附加扣除、企业(职业)年金以及商业健康保险、税收递延型养老保险等扣除不充分的。

如:某纳税人于2019年8月底退休,退休前每月工资1万元、个人缴付“三险一金”2000元,退休后领取基本养老金。假设没有专项附加扣除,1-8月预缴个税720元;后4个月基本养老金按规定免征个税。全年看,该纳税人仅扣除了4万元减除费用(8×5000元/月),未充分扣除6万元减除费用。年度汇算足额扣除后,该纳税人无需缴税,因此可申请退税720元。

4.没有任职受雇单位,仅取得劳务报酬、稿酬、特许权使用费所得,需要通过年度汇算办理各种税前扣除的。

5.纳税人取得劳务报酬、稿酬、特许权使用费所得,年度中间适用的预扣预缴率高于全年综合所得年适用税率的。

如:某纳税人每月固定一处取得劳务报酬1万元,适用20%预扣率后预缴个税1600元,全年19200元;全年算账,全年劳务报酬12万元,减除6万元费用(不考虑其他扣除)后,适用10%的综合所得税率,全年应纳税款3480元。因此,可申请15720元退税。

6.预缴税款时,未享受或者未足额享受综合所得税收优惠的,如残疾人减征个人所得税优惠等。

7.有符合条件的公益慈善捐赠支出,但预缴税款时未办理扣除的等等。

(二) 少预缴了个人所得税,应当补税的纳税人。补税是纳税人的义务。但如上所述,从有利于纳税人的角度出发,国务院对年度汇算补税作出了例外性规定,即只有综合所得年收入超过12万元且年度汇算补税金额在400元以上的纳税人,才需要办理年度汇算并补税。有一些常见情形,将导致年度汇算的结果需要或可能需要补税,提醒纳税人注意,比如:

1.在两个以上单位任职受雇并领取工资薪金,预缴税款时重复扣除了基本减除费用(5000元/月);

2.除工资薪金外,纳税人还有劳务报酬、稿酬、特许权使用费,各项综合所得的收入加总后,导致适用综合所得年税率高于预扣预缴率等等。

(点击文末“阅读全文”,即可抢占内训名额!)

本文来源:财务第一教室、税务经理人、莲税观、国家税务总局、税台等,部分图片来源于网络,内容仅供参考,版权归原作者所有,如对版权有异议,请联系后台删除。

戳 “阅读原文”一起抢占内训名额吧 ! 返回搜狐,查看更多

责任编辑: